ウィズダムツリー社が提供する新興国株高配当ファンド(DEM)の2023年3月分配が公開されました。

分配金は0.1ドルで、前年同月比72%もの大幅減益でした。。。

DEMのこれまでの配当推移

| 2023/3/27 | 0.1 | |

| 2022/12/23 | 0.4307 | 2.3107 |

| 2022/9/26 | 1.51 | |

| 2022/3/25 | 0.37 | |

| 2021/12/30 | 0.0237 | 2.5446 |

| 2021/12/27 | 0.7158 | |

| 2021/9/24 | 0.99 | |

| 2021/6/24 | 0.64 | |

| 2021/3/25 | 0.1751 | |

| 2020/12/21 | 0.2927 | 1.7301 |

| 2020/9/22 | 0.94 | |

| 2020/6/23 | 0.465 | |

| 2020/3/24 | 0.0324 | |

| 2019/12/23 | 0.4051 | 2.1901 |

| 2019/9/24 | 1.15 | |

| 2019/6/24 | 0.53 | |

| 2019/3/26 | 0.105 |

4年間を振り返ると、なかなか分配金が安定しませんね。2022年3月、2021年3月はいずれも0.1ドル以上ですが、2020年3月はコロナショックもあってか、0.03ドルと今年をかなり下回っています。

2019年3月の分配が0.105ドルと今年の3月とほぼ同額といえます。

仮に2023年の年間配当が2019年と同水準と仮定するならば、現在の株価37ドル付近のため、利回りは5.9%となります。

新興国のみで構成されたETFとしてこの利回りは結構魅力的ではないでしょうか。

特に米国や日本といった先進国が含まれていないので、ポートフォリオの分散に良いスパイスとなると思います。

設定来株価チャート

2007年の設定来から確認すると、2010年代は米国株が好調だったこともあり、新興国株を集めたDEMは株価の上値も重たいことが分かります。

しかし、2008年のサブプライムショック、2015年のチャイナショック、2020年のコロナショックと3度の株価急落に見舞われていますが、いずれも下値は徐々に切りあがっていることがわかります。(2022年の金利上昇の下落もコロナショック時よりも下落幅が小さく収まっています。)

新興国と先進国のブームサイクルが10年周期で入れ替わると言われていること、今後は資源が中心に買われていくと言われていることからも、2023年以降は新興国株の上昇が期待できます。

株価の上昇が期待できるといっても、右肩上がりに伸び続けるわけではなく上がったり下がったりしながら徐々に徐々に伸びていくと思われますので、下落の都度精神的な不安に襲われます。そんな中、DEMは高利回りの分配をいただけますので、握力強めに持つことができるのではないでしょうか。

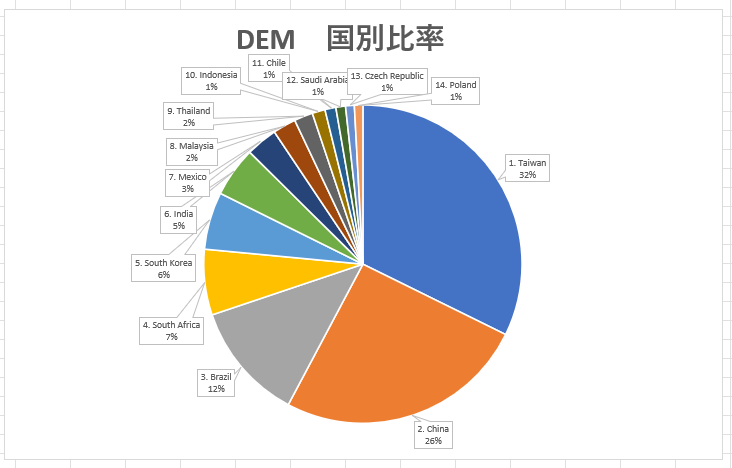

DEMの国別比率

最も多くを占めるのが台湾(32%)、次に中国(26%)、ブラジル(12%)、南アフリカ(6%)、韓国(6%)、インド(5%)と続きます。

現在、あまり情勢がよくない台湾と中国が多くを占めることが少し気になりますが、時価総額が大きい企業がそれらの国に集まっていることもあり、仕方がないことなのかもしれません。

個人的には、インドの保有比率をもう少しあげてほしいという気持ちもあります。

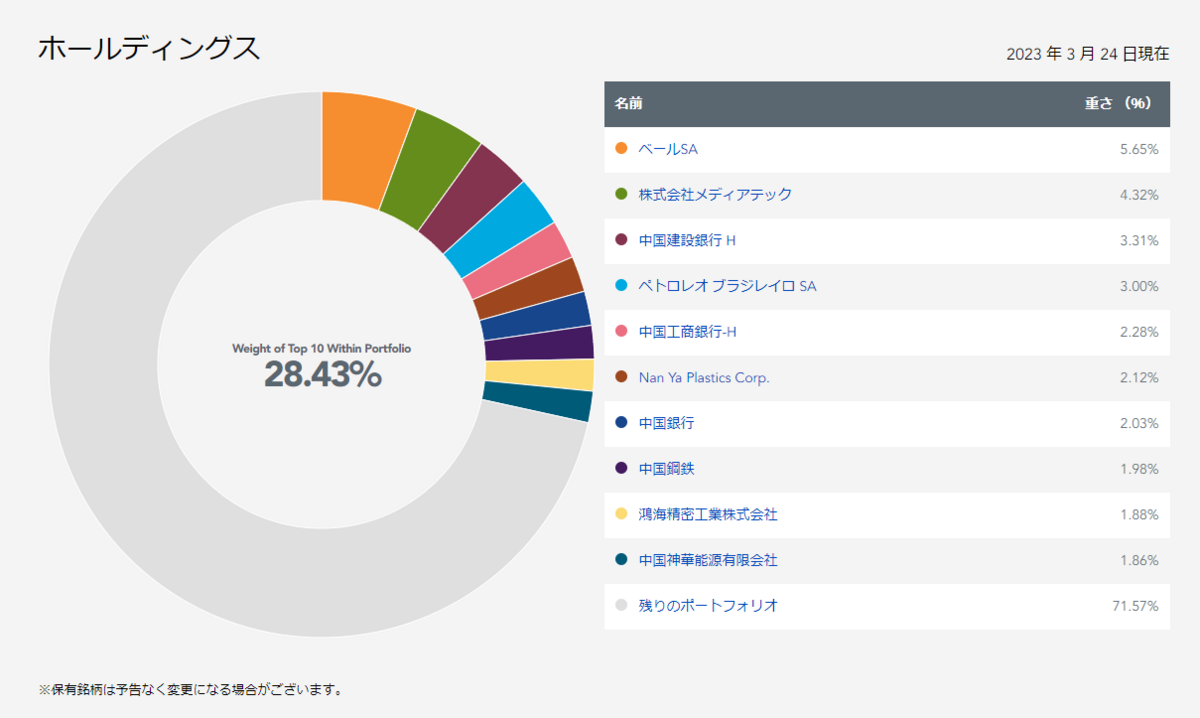

企業別ポートフォリオ

1番目のヴァーレ(翻訳の都合でベールとなっていますが)はブラジルの総合資源開発会社、2番目のメディアテックは台湾の半導体メーカーです。次に中国の銀行が続きますね。

高配当銘柄を集めたETFの宿命ですが、景気敏感な銘柄が多いですね。

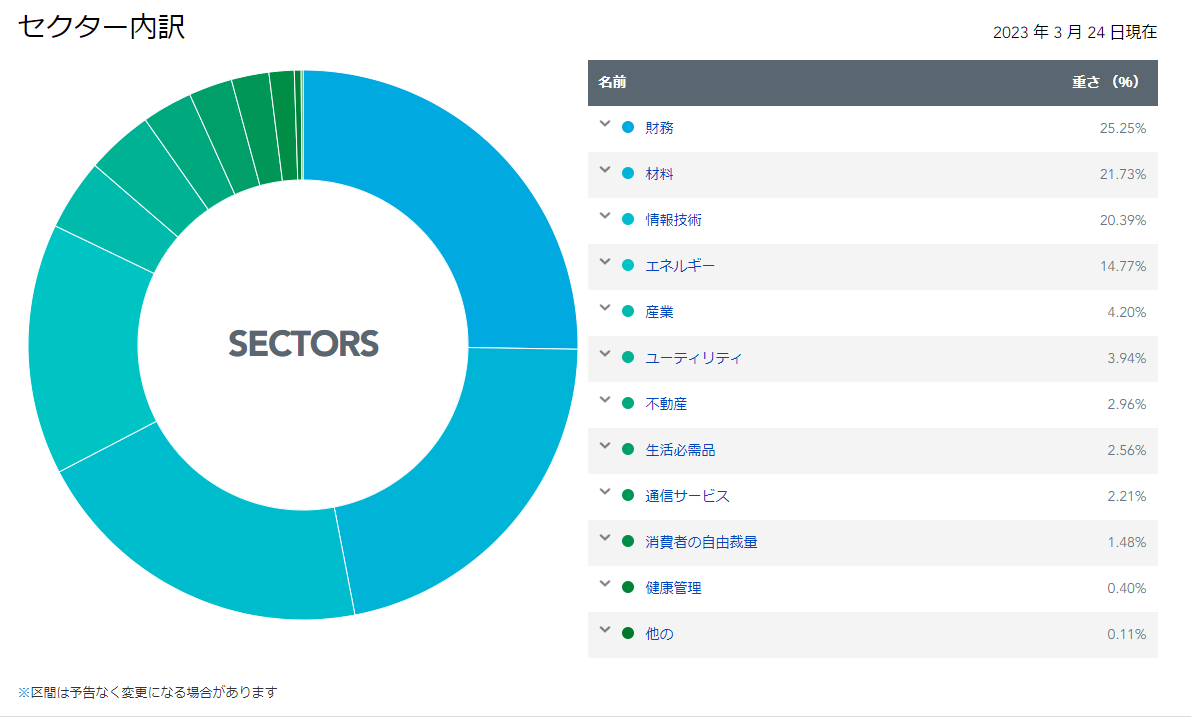

セクター内訳

25%を占めるのは金融です(翻訳の都合で財務となっていますが)、次に材料(素材)、情報技術と続きます。

やはり景気敏感なセクターが多いです。

まとめ

DEMの2023年3月分配金は0.1ドルと前年、前前年に比べるとかなり減りましたが、同水準だった2019年の分配金を参考にすると、現在の株価だと5.9%もの高配当が予測され、十分投資対象になると思います。

また、これから新興国株が多く買われるとの予想もあることから、ポートフォリオの分散という意味でも、選択肢となるETFであると感じます。

一方で、情勢不安として注目されている中国と台湾を多く含んでいることからも、注意は必要と考えます。

※ 投資は自己の責任において行ってください。